Нашумевшая «Хисахон ле-коль елед» – «Сберегательная программа каждому ребенку». – что выбрать и как знать что это действительно выгодно?

Сделать нужно как минимум 2 выбора. Во-первых, выбрать финансовое учреждение, которое будет управлять вашими деньгами. На выбор или банк, или страховой фонд. Во-вторых, нужно выбрать программу накопления в финансовом учреждении который был выбран на первом этапе.

Предупреждение: Все что написано в этой статье, является моим личным мнением. Важно заметить, что я не являюсь дипломированным советником по вложениям и все указанное здесь является следствием моего опыта (десяток исследований по экономике и кредитованию) и изучения экономики (в академии и чтение книг по экономике). Поэтому принятие моих рекомендаций, на ваш страх и риск.

Выбор первый: банк или страховой фонд (купат гемель)?

Многие считают, что банк более надежное финансовое учреждение, когда речь идет о долгосрочных программах сбережения. Я к ним не отношусь и считаю банк самым рисковым вариантом причем не важно о какой программе сбережения идет речь. Риск заключается в низкой ликвидности (платежеспособности) частных банков которые при кризисе (как например случилось в Греции 2015, Исландии 2008, России время от времени и т.д.), могут обанкротится. Причем риск это довольно серьезный. Хотя многие экономисты уверены, что банковская ликвидность обеспечена центральным банком (который может напечатать сколько захочет денег), такой шаг, только обесценит сбережения. По сему, лично я не доверяю банкам. Кстати, когда Кахлон только взошёл на трон министра финансов, он был весьма обеспокоен таким положением дел и решил обеспечить ликвидность банков… да да именно страховыми компаниями.

Что касается самих страховых компаний, они относительно надежны, так как имеют очень высокую ликвидность, приближающийся к 100% (например, у банков ликвидность около 6%). Правда, у страховых компаний другая беда – в случае стихийного бедствия, они будут довольно в плачевном положении. Но даже в этом случае, они потенциально должны быть в состоянии вернуть все сбережения.

Выбор второй : программы в банке.

Банк предлагает три основные программы накопления в двух вариациях. Как было описано здесь.

Согласно распространенному мнению, постоянный процент, считается самым надежным, потому что он не зависит не от чего и при любых обстоятельствах остается таким, каким был оговорен при оформлении программы сбережения. С другой стороны, постоянный процент не отражает никаких изменений в экономике. К примеру, если несколько лет подряд будет инфляция в 20% в год, сбережения превратятся в копейки, как это было после распада Советского союза. Именно для этого придумана вторая программа — постоянный процент с привязкой к индексу цен, который должен отражать изменения инфляции.

Постоянный процент с привязкой к индексу цен, меняется. Причем изменения происходят каждый месяц. Индекс цен по идее должен отражать инфляцию. Но на деле, он не обязательно отражает истинное положение дел, потому как является искусственным. Это все равно что замерить озеро в некоторых местах и объявить среднюю глубину озера.

В целом, важно заметить, что этот процент состоит из двух частей: постоянного процента и добавки индекса цен. Например, постоянный процент может быть равен 2% которые вы получите при любом раскладе и добавки индекса цен которая, как сказано выше меняется каждый месяц. Есть предположения (по гос облигациям), что индекс цен будет равен в среднем 2%-3% в ближайшие десятилетия, но это всего лишь предположения, которые не обязательно оправдаются. Сегодня индекс цен вообще отрицательный. И никто ничего не может обещать. Короче, я думаю, что не ошибусь если скажу, что это программа наполовину кот в мешке.

Программа процента с плавающей ставкой, считается самой рисковой программой, потому как она зависит от решения центрального банка, который понятие не имеет что будет дальше. Я думаю, что этот процент останется низким в ближайшее время. Но очень трудно предположить, что будет дальше. С другой стороны, этот процент потенциально может подняться очень высоко. Вплоть до 10-12% как было, например, в 90-х годах. Но никто вам этого не обещает и не факт, что это произойдет. А если и произойдет, то не факт что он останется высоким постоянно. Важно заметить, что прайм меняется не часто и решение об изменении процента происходит раз в месяц. Если процент начнет поднимется, то будет это скорее всего очень плавно и постепенно.

Итак, если вы выбрали для себя тип программы сбережения вам необходимо выбрать частный банк, в которым вы откроете программу сбережения. Причем банк не обязан быть вашим банком, а может быть любой из девяти банков на выбор. Разные банки предлагают разные условия, в которых очень легко запутаться.

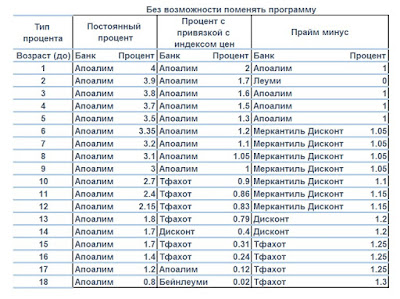

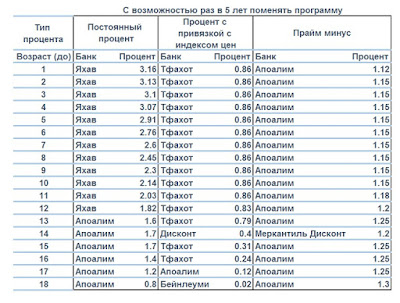

Чтобы облегчить ваш выбор, я собрал все данные в удобные таблицы, в которых, вы можете выбрать самый выгодный банк для вашего случая. В таблицах ниже, приведены самые лучшие предложения и банк, в котором можно это предложение получить.

Выбор второй: Страховой фонд

Страховой фонд, вкладывает все деньги в рынок ценных бумаг. В основном это акции ликвидных (надежных) компаний или казначейские облигации (ссуда правительству).

Ранок ценных бумаг обычно более отражает состояние экономики и монетарной инфляции нежели искусственно созданные параметры как учетная ставка и индекс цен. Именно поэтому рынок ценных бумаг обычно падает и взлетает раньше всего остального и реагирует на все и вся. Многим это покажется не безопасным. Я же уверен, что рынок акций более надежен чем банки, когда речь идет о голубых фишках.

Дело в том, что страховые компании вкладывают свои средства обычно в самые ликвидные компании. Компании, шансы которых обанкротиться очень невысоки. В то же время страховые компании вкладывают деньги, в облигации которые обеспечены государственной казной и если у государства не сильно высокий долг, оно обычно будет в состоянии обеспечить ликвидность своих пассивов. Другими словами, если у государства не очень большие долги, то оно будет в состоянии их вернуть.

Предложение страховых компаний сводится к решению о диверсификации вложений, как частью стратегии управления риском. Другими словами, вложения делаются в разные ценные бумаги. Если одни акции прогорят, другие поднимутся. Если акции прогорят, облигации могут остаться доходными.

Вопреки распространенному мнению что рынок ценных бумаг — это казино, на самом деле рынок ценных бумаг отражает реальное состояние экономики. Конечно здесь существует риск потерять все. Но если сравнивать его с риском инфляции в случае постоянного процента банка, я думаю, что банковский риск намного вероятнее. Да и диверсификация не позволит капиталу страховых компаний просесть.

После выбора страховой компании, вам предложат варианты вложения денег. У акций обычно доходность выше, а у облигаций ниже. Вам решать какую часть денег вкладывать в акции, а какую в облигации. Правильного решения нет. Как я уже писал выше, на мой взгляд акции голубых фишек и диверсификация как часть стратегии управления риском, обеспечивают низкий риск вложения в акции.

Выводы

Важно заметить, что нет правильного решения, потому как мы выбираем кота в мешке в любом случае. В некоторых случаях видно ушки, в других хвостик. Тем не менее, есть один очень важный момент – страховые фонды предоставляют полную свободу смены программы вложения в любой момент. К сожалению банки такой возможности, не предоставляют. Более того, страховые фонды более приближены к экономической действительности и на мой взгляд более ликвидны. По сему, я рекомендую страховой фонд как более надежную и более выгодную альтернативу. Но эти лично мое мнение и каждый будет выбирать для себя то что ему кажется надежным и прибыльным.

Здесь статья о том как оформлять сберегательную программу на ребенка

2 ответа к “Сберегательная программа каждому ребенку — какой процент лучше?”

А какой страховой фонд посоветуете?

К сожалению я в них не разбираюсь. По совету своего друга страхового агента, я выбрал Алтшулер